ここから本文です。

法人府民税

納める人 / 納める額 / 税率 / 納める方法 / 成長特区における税制

様式等のダウンロード / 法人府民税のQ&A

納める人

均等割と法人税割とがあり、次の法人が納めます。

|

法人の種類 |

納める税額 |

|---|---|

|

府内に事務所、事業所を有する法人 |

均等割額 |

|

府内に事務所、事業所を有する公益法人等で収益事業を行わないもの |

均等割額 |

|

府内に事務所、事業所を有する公共法人(日本放送協会、日本下水道事業団など) |

|

|

府内に寮などがある法人で府内に事務所、事業所を有しないもの |

納める額

- 均等割

資本金等の額に応じて、税率が定められています。 - 法人税割

法人税額(連結法人は個別帰属法人税額) × 税率 = 法人税割額

税率

※ 均等割及び法人税割の税率については、税率一覧をクリックしてください。

法人府民税(均等割)の超過課税について

大阪府では、法人府民税(均等割)の超過課税を実施しています。 ⇒ 超過課税の使途について / 超過課税の適用期間について

法人府民税(法人税割)・法人事業税の超過課税について

大阪府では、法人府民税(法人税割)及び法人事業税の超過課税を実施しています。 ⇒ 超過課税の使途について / 超過課税の適用期間について

納める方法

次の期限までに府税事務所に申告し、納めます。

|

申告の種類 |

申告と納税の期限 |

|

|---|---|---|

| 1 中間申告 (事業年度が6か月を超え、法人税の中間申告の義務がある法人)(※1) |

予定申告(※2・3)

|

事業年度開始の日以後6か月を経過した日から2か月以内 |

| 仮決算に基づく中間申告(※4) 事業年度開始の日から6か月の期間を一事業年度とみなして計算した場合の申告 |

||

| 2 確定申告 (3、4のものを除く) |

事業年度が終了した場合の申告 |

事業年度終了の日から2か月以内 |

| 3 解散法人の申告 (平成22年10月1日以後に解散した法人は解散後も確定申告を行います) |

清算中の事業年度が終了した場合の申告 | 事業年度終了の日から2か月以内 |

| 残余財産の一部を分配した場合の申告 | 分配の日の前日 | |

| 残余財産が確定した場合の申告 | 残余財産確定の日から1か月以内 | |

| 4 府民税均等割申告 | 公共法人・公益法人等で収益事業を行わない場合の申告 | 4月30日 |

- (※1)法人事業税では、法人税の中間申告の義務がない法人であっても、外形標準課税法人・収入金額課税法人は中間申告義務があります。

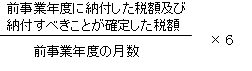

- (※2)法人府民税(法人税割)は、(前事業年度に納付した税額及び納付すべきことが確定した税額)×6÷(前事業年度の月数)で算定します。

法人事業税の場合は、(前事業年度に納付した税額及び納付すべきことが確定した税額)÷(前事業年度の月数)×6で算定します。 - (※3)通算子法人で、当該事業年度開始の日から地方税法第53条第1項又は第2項に規定する6月経過日の前日までの期間の月数(暦 に従って計算し端数が生じたときは、これを1月とします。)が6以外である場合は、分子の「6」を当該月数に読み替えます。

- (※4)以下の場合は、仮決算に基づく中間申告はできません。

- (1)連結法人及び法人課税信託である場合

- (2)仮決算に基づく中間申告税額が予定申告に係る税額を超える場合

- 2以上の都道府県に事務所又は事業所を有する場合は、従業者の数によって、関係都道府県ごとに法人税額又は個別帰属法人税額をあん分して計算した税額を申告して納めます。 ⇒ 法人府民税及び法人事業税に係る分割基準について

- 定款、寄附行為、規則、規約その他これらに準ずるもの(以下「定款等」という。)の定めにより、又は通算法人が多数に上ることなどの理由により、決算についての定時総会が招集されない若しくは損益通算等による法人税の所得の金額若しくは欠損金額及び法人税の額の計算を了することができないため、その事業年度以後の各事業年度の確定申告書をそれぞれの事業年度終了の日から2か月以内に提出することができないとして所轄税務署長の承認を受けた法人は、都道府県知事にその旨を届けることにより、(1)事業年度終了の日から3か月以内(通算法人にあっては4か月以内)、(2)当該法人が会計監査人を置いている場合で、かつ、当該定款等に定めがある場合は事業年度終了の日から6か月を超えない範囲内、(3)やむを得ない理由がある場合には指定する月数以内に申告し、納めることができます。ただし、この延長された期間については延滞金を納めなければなりません。

- 令和2年4月1日以後に開始する事業年度分から、大法人が行う法人府民税の申告は、電子情報処理組織を使用する方法(eLTAX)により提出しなければなりません。

- 対象となる大法人

- (1)事業年度開始の時において資本金の額又は出資金の額が1億円を超える法人

- (2)相互会社、投資法人、特定目的会社

- 対象となる申告書等は、確定申告書、中間(予定)申告書、仮決算の中間申告書、修正申告書及びこれらの申告書に添付すべきものとされている全ての書類です。

- 電子申告により申告書が提出されない場合には、不申告として取扱うこととなりますので、ご注意ください(障害等により、eLTAXの利用が困難な場合等を除きます。)

- 対象となる大法人

成長特区における税制について

平成28年4月1日(旧特区税制は平成24年度から実施)から、大阪府内の成長産業特別集積区域で総合特別区域法の対象となる新エネルギーやライフサイエンスなどに加え、水素や健康関連の事業を行い、一定の要件を満たした場合には法人府民税・法人事業税の軽減措置があります。

制度の詳細については、商工労働部のホームページをご覧ください。

様式のダウンロード

法人府民税・法人事業税・特別法人事業税・地方法人特別税関係の様式のダウンロード

税率の適用や申告書の記載方法など詳しくは、担当の府税事務所へお問合せください。

個人府民税/ 個人事業税/ 法人府民税/ 法人事業税/ 地方法人特別税/ 特別法人事業税/ 利子等に係る府民税/

特定配当等に係る府民税/ 特定株式等譲渡所得金額に係る府民税/ 地方消費税/ 不動産取得税/

自動車税(種別割)/ 自動車税(環境性能割)及び軽自動車税(環境性能割)/ 府たばこ税/

ゴルフ場利用税/ 軽油引取税/ 鉱区税/ 狩猟税/ 宿泊税/ 府が課する固定資産税