ここから本文です。

設備投資促進税制・創業促進税制に係る税率

設備投資促進税制を適用した場合の法人府民税法人税割の税率

|

超過税率 |

不均一課税適用法人の税率 |

|---|---|

|

0.6% |

0.5% |

※設備投資税制の税率は、平成25年3月31日までに一定の設備投資を行い、一定の要件を満たす府内に本店を置く法人に対して、設備を供用した事業年度に適用される軽減措置のため、適用期間は終了していますが、過去に適用を受けた法人の修正申告のため掲載しております。

税率判定

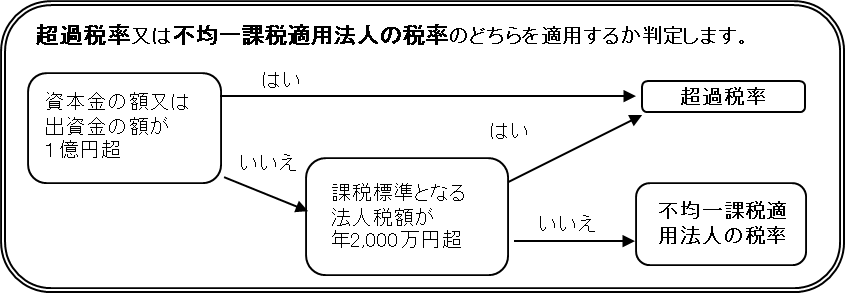

- 資本金の額又は出資金の額が1億円超であるかどうかは、事業年度終了の日(ただし、中間申告の場合は、事業年度開始の日から6か月を経過した日の前日)現在の額で判定します。なお、保険業法に規定する相互会社は、資本金の額又は出資金の額が1億円を超える法人として取り扱われます。

- 法人税額は、税率を乗じる直前の課税標準となる税額によって判定します。なお、2以上の都道府県に事務所又は事業所(以下「事務所等」といいます。)を有する法人にあっては分割前の法人税額によります。

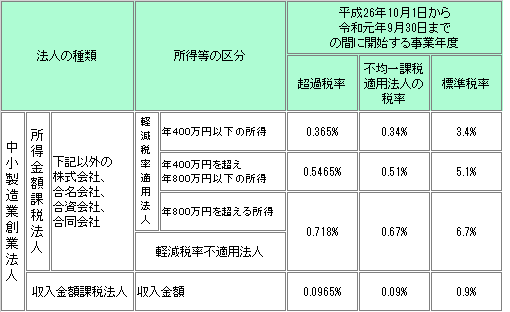

創業促進税制を適用した場合の法人事業税の税率

- 標準税率は、地方法人特別税の基準法人所得割額又は基準法人収入割額の計算に用います(地方法人特別税については、国税として創設されたため、大阪府が独自に実施している創業促進税制の軽減適用がありません。)。

- 創業促進税制の税率は、平成25年3月31日までに府内に設立した一定の要件を満たす法人に対して、設立事業年度の開始の日から5年の間に終了する各事業年度に適用される軽減措置のため、適用期間は終了していますが、過去に適用を受けた法人の修正申告のため掲載しております。

税率判定

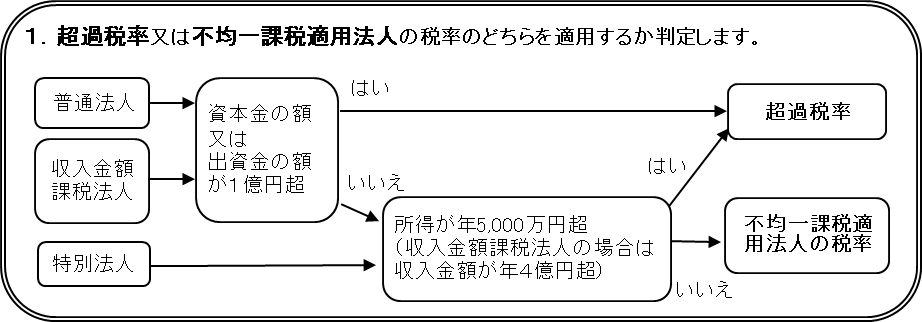

- 資本金の額又は出資金の額が1億円超であるかどうかは、事業年度終了の日(ただし、中間申告の場合は、事業年度開始の日から6か月を経過した日の前日)現在の額で判定します。なお、特別法人、公益法人等及び人格なき社団等は1億円以下として取り扱います。

- 2以上の都道府県に事務所等を有する法人にあっては分割前の所得(ただし、収入金額課税法人の場合は分割前の収入金額)によります。

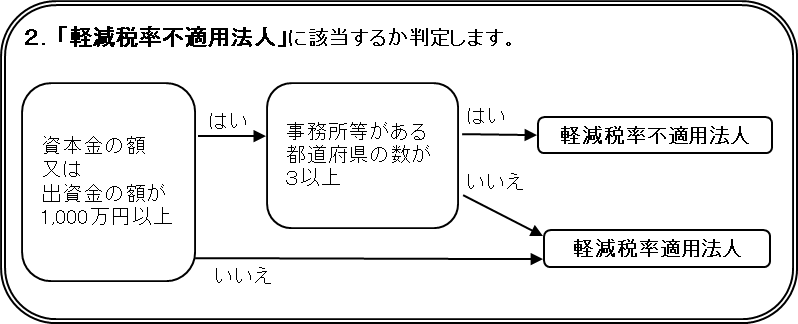

- 軽減税率不適用法人に該当するかどうかは、事業年度終了の日(ただし、中間申告の場合は、事業年度開始の日から6か月を経過した日の前日)の現況により判定します。